[罗戈导读]京东集团发布2022年三季报,报告期内实现营业收入2435.4亿/+11.4%,实现GAAP归母净利润59.6亿元,Non-GAAP口径下归母净利润100.4亿元/+98.9%。Q3公司物流/达达/新业务盈利状况改善、降本增效显著,净利润大幅超预期。我们看好公司自营+供应链的核心优势,以及在用户增长、品类扩张、全渠道和即时零售的增长潜力,预计公司盈利能力将继续提升。

[罗戈导读]京东集团发布2022年三季报,报告期内实现营业收入2435.4亿/+11.4%,实现GAAP归母净利润59.6亿元,Non-GAAP口径下归母净利润100.4亿元/+98.9%。Q3公司物流/达达/新业务盈利状况改善、降本增效显著,净利润大幅超预期。我们看好公司自营+供应链的核心优势,以及在用户增长、品类扩张、全渠道和即时零售的增长潜力,预计公司盈利能力将继续提升。

收入增速符合预期,调整后净利润大幅超预期。2022Q3公司实现营业收入2435.4亿元/+11.4%,实现GAAP归母净利润59.6亿元,Non-GAAP口径下归母净利润100.4亿元/+98.9%。Q3公司商品收入同比+5.92%,其中3C家电品类受益于Q3手机新机发布及炎热气候因素下家电热销同比增速达7.6%;日用百货品类因疫情下用户社交需求相对疲软,含酒类等的日百品类增速有所回落至同比+3.5%。Q3公司服务收入达到465.1亿/+42.2%,其中平台及广告/物流及其他服务收入分别实现同比+13.0%/+73.0%。Q3公司物流在二季度扭亏后,三季度盈利继续扩大,达达和新业务持续减亏,叠加降本增效实现经调整净利润大幅超预期。

毛利率提升,履约及销售费率明显改善。2022Q3公司综合毛利率为 14.9%/+0.6pct;公司期间费用率为11.8%/-1.5pct,其中履约/销售/研发/管理费用率分别为5.9%/3.1%/1.7%/1.1%,分别同比变化-0.6/-0.4/-0.1/-0.3pct;履约费用明显下降,主要因FMCG占比有所降低及整体履约效率改善。Q3公司Non-GAAP净利率为 4.1%/+1.8pct,业务调整聚焦、达达及新业务的持续减亏,降本增效等举措均显著提升公司利润表现。

用户规模数量和质量继续提升,供给持续丰富。用户方面,22Q3京东活跃用户规模达到 5.88 亿,核心零售业务用户环比净增超过1000万拉动明显;同时,京东用户结构和质量也取得明显的提升,零售复购用户及Plus用户规模增长更快,拉动用户的平均购物频次和ARPU持续提升。供给方面,三方商家数量连续七季度同比20%以上增长,京东不断合作时尚美妆、运动、顶奢及潮流品牌,进一步丰富商家生态和平台供给。

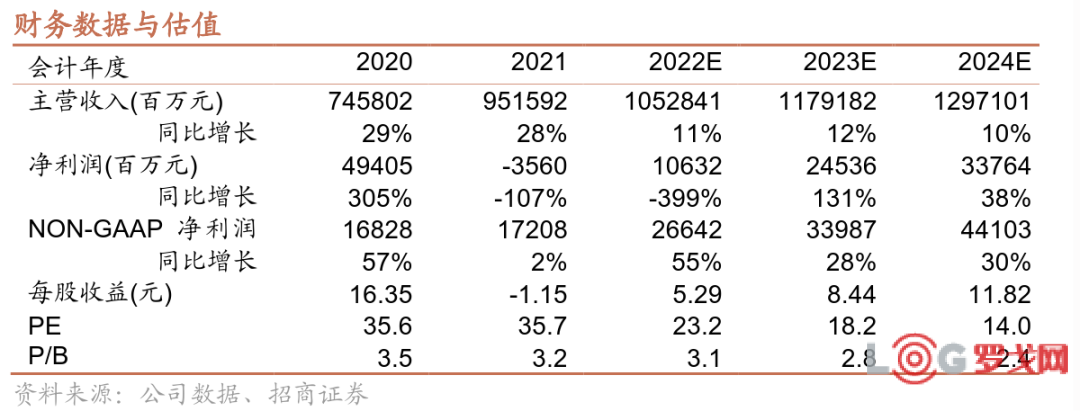

投资建议:我们看好公司自营+供应链的核心优势,以及在用户增长、品类扩张、全渠道和即时零售的增长潜力,预计公司2022-2024年Non-GAAP归母净利润分别为266.4/339.9/441.0亿元,给予2023年Non-GAAP净利润25倍PE,则对应目标价为300.8港元/股,维持“强烈推荐”评级。

风险提示:疫情反复;宏观消费疲软;用户增长不及预期。

汽车供应链变革风暴来袭?!一汽、东风、吉利、比亚迪、小米等集体官宣账期缩至60天

1716 阅读

京东完成对达达集团的私有化收购,达达将从美股退市

1241 阅读

极兔速递参与中国(广东)—东盟贸易促进交流会,分享“最后一公里”解决方案

1170 阅读玛氏中国|2025年度冠军宠物进口货运代理服务遴选

1123 阅读京东物流江西省大件京东帮招商

1135 阅读顺新晖和宁德时代签署战略合作协议,共建“零碳冷链”生态圈

1127 阅读京东物流陕西省大件京东帮招商

1074 阅读知名网络货运平台去年营收397.97亿,净利润实现1.4亿元

949 阅读菜鸟在加拿大加开海外仓,加速全球供应链仓网建设

925 阅读飞熊领鲜C轮融资落地,进口冻品产业互联网平台加速全链路生态布局

921 阅读